ETF 포트폴리오 구축 방법】 간단하고 이해하기 쉬운 ETF를 활용하여 분산 투자를 실현하고 시장 평균을 초과하는 수익을 달성하자!

- 이 기사에서는 “ETF 포트폴리오를 어떻게 구축하는가?”라는 질문에 답하며, 제가 사용하는 ETF 포트폴리오 관리 방법을 상세히 설명하겠습니다.

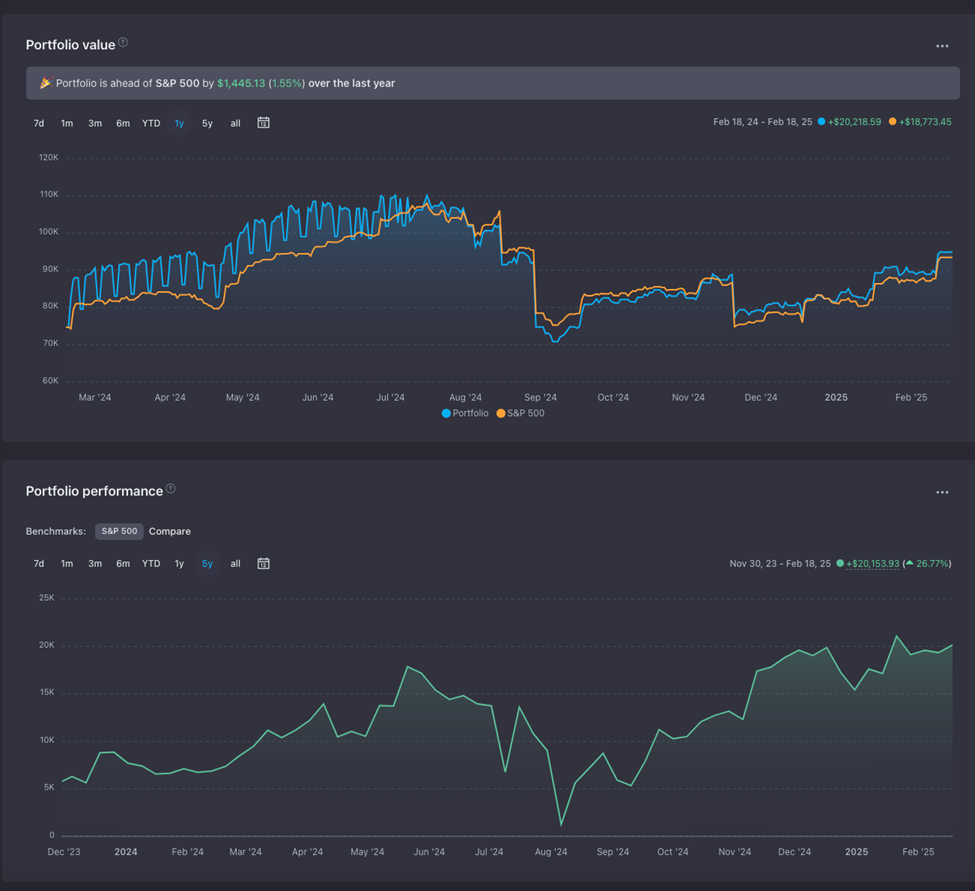

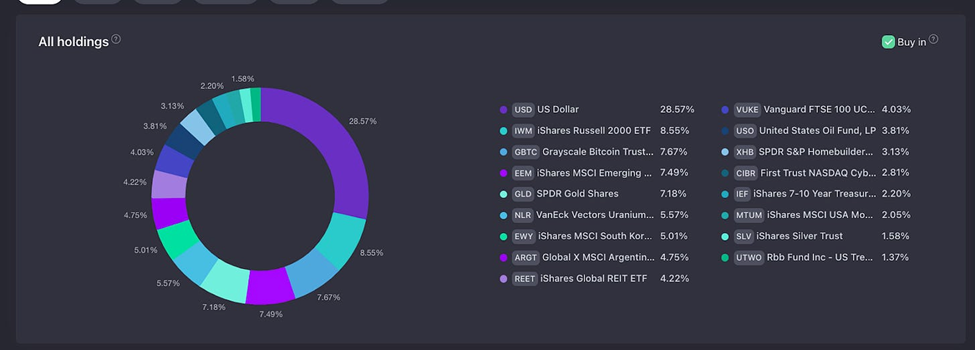

- 제가 관리하는 포트폴리오 중 하나인 ‘매크로 ETF 포트폴리오(Macro ETF Portfolio)’는 단순하고 이해하기 쉬운 ETF를 활용해 장기적인 시장 트렌드에 기반한 분산 투자를 통해 시장 평균을 초과하는 수익을 목표로 설계되었습니다.

- 현재 이 포트폴리오는 S&P 500을 약간 상회하는 성과를 기록하고 있습니다. 2025년 투자 전략을 강화하기 위해 VanEck Junior Gold Miners ETF(GDXJ)와 Grayscale Ethereum Trust(ETHE)를 추가했습니다.

- 비트코인, 이더리움, 주택 시장, 그리고 신흥 시장에 대해 강세적인 전망을 유지하는 동시에, 원자력 에너지와 금과 같은 특정 자산에 대해서는 신중한 입장을 유지하고 있습니다. 앞으로도 시장 트렌드를 꾸준히 모니터링하며 포트폴리오를 관리해 나갈 계획입니다.

들어가기에 앞서

아시다시피, 우리는 장기적인 매크로 동향에 대응하기 위해 간단하고 이해하기 쉬운 ETF를 활용하는 매크로 ETF 포트폴리오를 운영하고 있습니다. 이 포트폴리오의 목표는 위험 대비 수익 측면에서 평균 이상의 성과를 제공하며, 글로벌 및 다중 자산에 걸쳐 균형 잡힌 포트폴리오를 구성하는 것입니다.

오늘의 글에서는 현재 보유 중인 모든 포지션을 업데이트하고, 기본적 및 기술적 전망을 심층적으로 논의하겠습니다. 또한, 2025년에 좋은 성과를 기대하며 오늘 새로 오픈하는 두 가지 포지션에 대해서도 논의할 예정입니다.

배울 내용 (Expect To Learn):

- 원자재(Commodities) 시장의 강세 원인

- 2025년 주식 시장 전망: S&P 500(SPX), 나스닥 100(NDX), 러셀 2000(IWM) 비교

- 2025년을 위한 두 가지 “반대 매매(Contrarian)” 전략

매크로 ETF 업데이트

먼저, 매크로 ETF 포트폴리오는 지난 한 해 동안 S&P 500(SPX)을 소폭 상회하는 성과를 기록했습니다. 이제부터 각 포지션의 현황과 전망을 자세히 살펴보고, 새로운 기회에 대해 논의해 보겠습니다.

지수가 +20% 상승한 것을 고려하면 나쁘지 않은 성과입니다.

이제 각 포지션에 대해 자세히 살펴보겠습니다.

이번 업데이트에서는 보유 중인 모든 포지션에 대한 분석을 진행한 후, 오늘 신규 편입하는 GDXJ 및 ETHE에 대해 설명하겠습니다.

GBTC

GBTC는 비트코인(BTC)에 대한 익스포저를 제공하며, ETF로 전환된 이후 사실상 암호화폐와 동일한 방식으로 거래되고 있습니다.

비트코인은 최근 두 달간 박스권에서 움직이고 있지만, 여전히 추가적인 상승을 기대하고 있습니다. 이는 다음과 같은 요인에 근거합니다.

- 4년 주기 패턴 (통상적으로 6~8개월간 추가 상승 예상)

- 기관의 채택

- 통화 헤지

결과적으로, 비트코인은 장기적으로 반드시 보유해야 할 핵심 거시 자산(Macro Asset) 중 하나라고 판단합니다. 현재 글로벌 경제 시스템은 부채 기반으로 운영되며, 궁극적으로는 통화가치 하락을 통한 부채 축소(deleveraging) 과정이 지속될 가능성이 높습니다.

비트코인에 투자하려는 분들에게 현재 가격은 좋은 기회이며, 만약 85,000달러에 도달한다면 저는 추가 투자를 할 계획입니다.

ARGT

ARGT는 아르헨티나 시장에 대한 익스포저를 제공하며, 포트폴리오 편입 이후 강한 상승세를 기록했습니다. 다만, 현재 랠리가 다소 과도할 가능성이 있습니다.

대통령 하비에르 밀레이(Javier Milei)의 경제 개혁 정책은 긍정적이지만, 암호화폐 정책 실패로 인해 신뢰도가 일부 하락했습니다.

강력한 상승세에도 불구하고, 아르헨티나 시장은 2025년에도 추가 성장 여지가 있습니다. 이는 낮아지는 인플레이션, 재정 흑자, 국가 신용리스크 감소, 그리고 예상 GDP 성장률 5.5%이 달성될 경우 가능할 것으로 예상합니다.

ARGT의 주요 리스크로는 차익 실현 가능성, 정치적 불안정성, 그리고 MercadoLibre에 대한 높은 익스포져 등입니다.

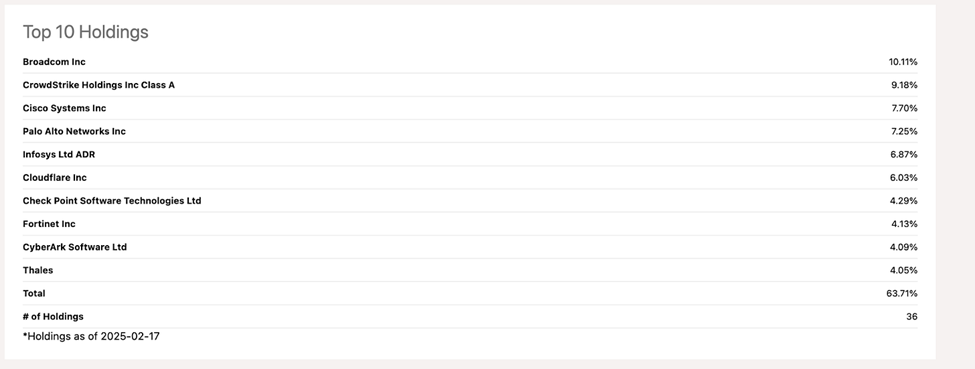

CIBR

CIBR는 사이버 보안 산업에 대한 익스포저를 제공하는 ETF로, 해당 시장은 2024년부터 2029년까지 연평균 성장률(CAGR) 12.5%로 1,640억 달러 규모까지 확대될 전망입니다.

장기적으로는 여전히 견고하지만, 기술적 분석 상으로는 RSI(상대강도지수)가 과매수 상태로 나타나며 다소 과열된 것으로 보입니다. 장기적으로는 여전히 견조한 산업이지만, 현재 포트폴리오에서 비중을 줄이는 것이 유리하다고 판단됩니다.

XHB

주택 시장은 2025년에 회복될 것으로 예상되며, 주택 공급 증가, 모기지 금리 하락, 경제 안정화 등의 요인이 이를 뒷받침할 것입니다.

주택 건설 ETF(XHB)는 다양화된 포트폴리오와 낮은 비용 비율로 인해 좋은 투자 기회를 제공합니다. 연말 매물에도 불구하고, 2024년 주택 건설 업체들은 S&P 500을 상회했으며, 금리 인하, 안정적인 가격, 그리고 수요 증가와 같은 요소들이 추가 상승을 지원할 것입니다.

우리는 지지선에서 반등 중이며, 만약 EMA(지수 이동 평균)를 돌파한다면 새로운 고점을 경신할 가능성이 있습니다.

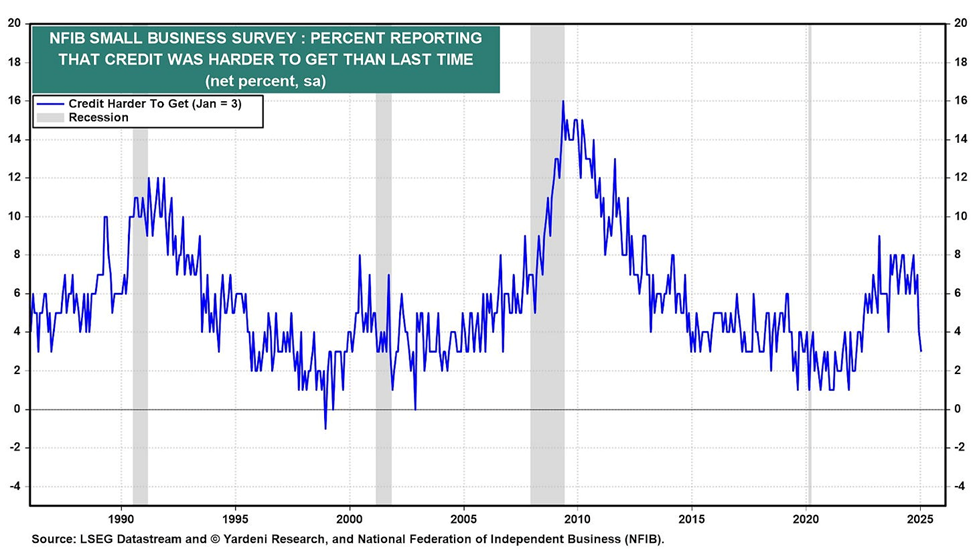

IWM

IWM은 미국 소형주(러셀 2000 지수)에 대한 익스포저를 제공하는 ETF로, 최근 몇 년간 부진했지만, 최근 몇 달 동안 상대적 강세를 보이고 있습니다.

IWM은 소형주에 대한 익스포져를 제공하며, 2025년에 소형주가 우수한 성과를 낼 것이라는 믿을 만한 이유들이 있습니다.

이에 대해서는 다음 매크로 리포트에서 더 깊이 논의할 예정이지만, 기본적으로 여기서의 아이디어는 신용 주기가 아직 초기 단계에 있다는 것입니다. 신용이 점차 완화되고 있으며, 이는 중소형주에 큰 이점이 됩니다.

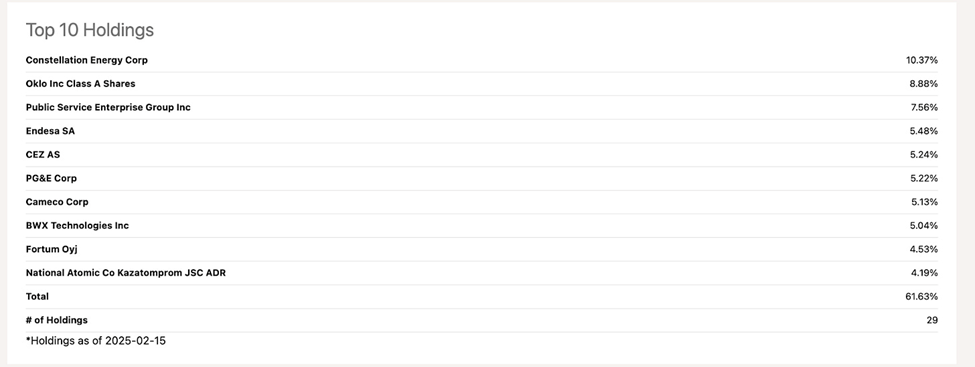

NLR

NLR은 원자력 르네상스(Nuclear Renaissance) 테마에 대한 익스포저를 제공하며, 원자력은 여전히 깨끗하고 효율적인 에너지원 중 하나로 평가받고 있습니다.

원자력은 깨끗하고 효율적인 에너지 전환을 위한 최고의 경로 중 하나이며, 이러한 추세는 더 이상 무시할 수 없습니다. 그러나 지난해 과도한 시장 기대감으로 인해 단기 있었고, Oklo와 같은 일부 주식은 300% 이상 상승했습니다.

EEM

신흥 시장(Emerging Markets)은 최근 다시 살아나는 조짐을 보이고 있으며, 특히 중국이 본격적으로 회복 국면에 접어들면서 더 나은 성과를 기대할 수 있습니다.

달러 약세 전망, 중국 경기 회복 등이 강세 요인으로 판단되며, 기술적으로 상단에 큰 저항이 없습니다. 추가 매수하기에 좋은 위치라고 할 수 있습니다.

EWY

EWY(한국 주식 ETF)는 최근 저점 부근에서 편입했으며, 현재 7% 상승 중입니다.

최근 한국의 제조업 PMI(구매관리자지수) 데이터가 개선됨에 따라 비즈니스 사이클 회복의 수혜를 볼 가능성이 큽니다. 물론, 관세는 여전히 큰 위협 요인입니다. 단기적으로 추가 상승 여력이 있을 것이로 보입니다.

GLD

금(Gold)은 기술적으로 고점 신호를 보이고 있지만, 장기적으로 여전히 보유할 가치가 있는 자산입니다.

비트코인과 마찬가지로, 금은 불가피한 장기적인 통화 평가절하에 대한 헤지 수단입니다. 중앙은행 및 기관투자자들의 지속적 매입, 경기 침체 및 지정학적 리스크 증가시 안전자산 역할 강화, 장기적 금 가격 상승 가능성 등으로 인해 장기적으로 보유하고자 합니다.

SLV

은(Silver)은 금만큼 상승세를 보이지 않았지만, 아직 추가 상승 여지가 충분합니다.

현재 1.618 피보나치 확장 목표치를 향해 상승할 가능성이 있으며, 주봉 MACD 강세 크로스오버(Bullish Crossover) 임박 상태입니다. 금 대비 저평가 상태인 점, 산업 수요 증가, 기술적 분석 결과 강세 시그널 감지 등으로 인해 추가 상승 가능성이 있어 보입니다.

2025년을 위한 두 가지 큰 베팅

오늘 시장 개장과 함께 GDXJ 및 ETHE를 포트폴리오에 추가합니다.

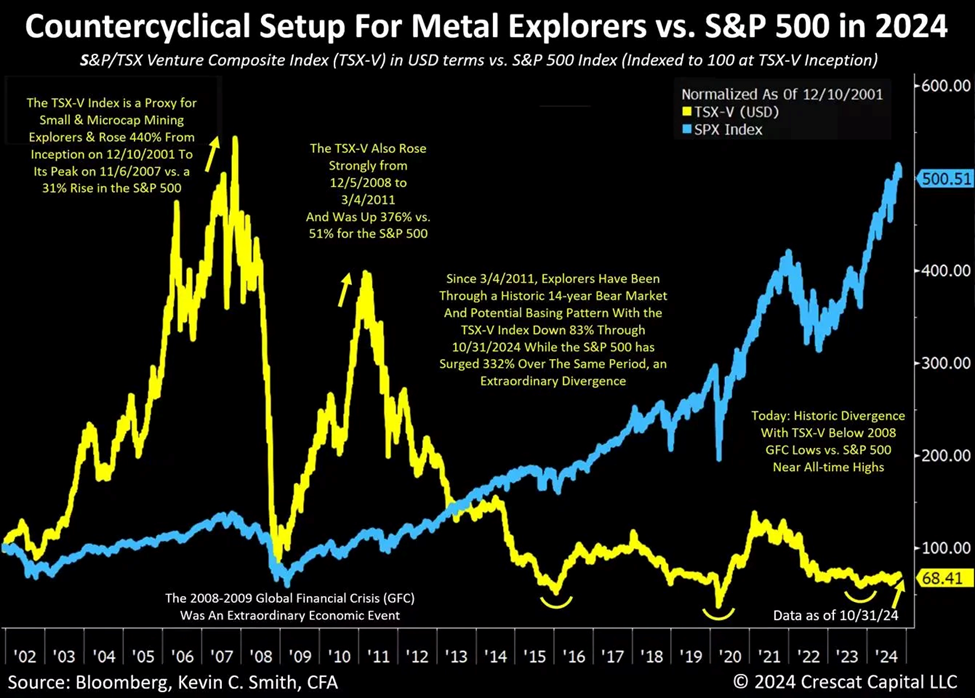

GDXJ

제가 금광업체를 좋아하는 이유를 간단히 설명드리겠습니다:

- 저평가된 가격 – 금값 상승에도 불구하고, 주니어 마이너 주가는 내재 가치 대비 낮은 수준

- 낮은 투자자 관심 – 현재 시장에서 주니어 마이너 섹터는 상대적으로 저평가되어 있어 미래 가격 상승 여지 큼

- 높은 상승 잠재력 – 저평가된 상태에서 금값 상승 시 레버리지 효과로 인해 큰 상승 가능

GDXJ는 여전히 이전 고점보다 훨씬 낮은 수준에 있습니다. 여기서 고려해야 할 점은 금이 $3000 근처에 머무를수록, 이 금광업체들이 얼마나 저평가되어 있는지가 더 명백해지고, 시장은 이를 실적에 반영하기 시작할 것이라는 점입니다.

기술적 관점에서, 주간 MACD 강세 교차가 발생했으며, 만약 베어 마켓의 1.618 확장 수준에 도달한다면 $91까지 상승할 수 있습니다. 이는 거의 2배에 달하는 수치입니다.

이더리움 (ETHE)

(출처: TradingView, TrendSpider)

ETH ETF 승인 가능성에 대한 기대감 상승, 탈 중앙화 금융(DeFi) 및 NFT 시장 성장, 기관 투자 유입 증가 등이 진행 중입니다.

마지막 생각 (Final Thoughts)

전반적으로, 현재 강세 시장이 지속되는 만큼 매크로 ETF 포트폴리오에는 큰 변화가 없습니다. 그러나 대부분의 포지션은 2025년 두 자릿수 성장을 제공하지 못할 것입니다.

현재 제가 상승 기회를 기대하고 있는 것은 IWM, EWY, GDXJ, ETHE입니다.

제임스 포드

모든 게시물 보기제임스 포드는 경제학자로서 지난 10년간 글로벌 시장을 분석해왔습니다. 그는 자신을 '실용주의 투자자'로 정의하며, 자산을 지속적으로 보존하고 증가시키는 다각화된 포트폴리오를 구축하는 데 중점을 두고 있습니다. 주로 '글로벌 매크로', '테크', '원자재', '크립토' 관련 종목에 초점을 맞추며, 기본적 분석과 기술적 분석을 활용한 기업 분석을 제공합니다.

투자 스타일

Disclaimer

매매 포지션

본 보고서에서 언급된 기업들의 주식을 보유하고 있지 않으며, 향후 5일 이내에 새로이 취득할 계획도 없습니다.